阅读:0

听报道

“对于真正的智者来说,透明是最强大的力量,而真诚是唯一的道路,这就是所谓的大道至简。”

大家好,我是聂辉华,来自中国人民大学经济学院。我今天演讲的题目是《为什么双方都挣钱的生意却做不成?》。我希望能通过这个演讲,向大家展示信息的力量。

思想晚餐

已完成:10% //////////

价格谈不拢的实质,是信息不对称

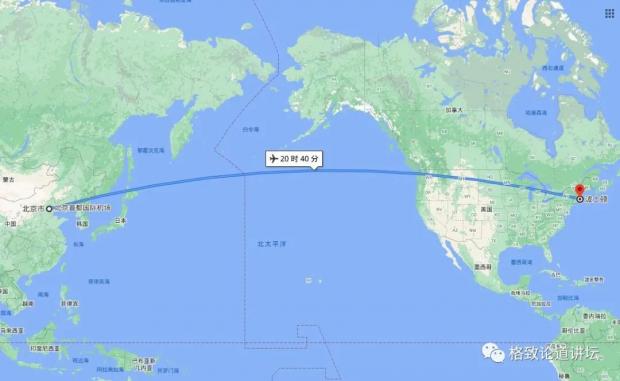

先讲一个我亲身经历的故事,它涉及到一个问题,就是“波士顿为什么没有中美直飞的航班?”

波士顿是美国最大的城市之一,也是哈佛大学、MIT(麻省理工学院)等顶级世界名校所在地,每年有很多学生和学者前往波士顿旅行或者留学。

2009年,我从中国人民大学到美国哈佛大学去读博士后,那时我需要先从北京飞到美国洛杉矶,再从洛杉矶飞到波士顿。

我当时就觉得特别奇怪,这一段航程总共花费了20多个小时,但是谷歌地图显示从北京到波士顿的空中直线距离大概1万公里,直飞只需要12个小时,能节省一半的时间。

中国最大的城市之一是北京,美国最大的城市之一是波士顿,两个大城市之间有这么多客流,为什么没有直飞的航班呢?直到2014年,海航才开通了北京到波士顿的直飞航班。这也说明这是可以盈利的。那为什么明明双方都能挣钱的生意,却做不成呢?

再讲另外一个故事,这两个故事背后可能有共同的原因。

第二个故事就是施乐收购惠普失败的故事。大家知道,现在实行的是市场经济,市场经济的主体是企业。对于企业来说,最重要的决策之一就是兼并收购,但全世界70%的并购都是失败的。

比如著名跨国公司施乐在想收购另一家著名跨国公司惠普时,就失败了。2019年施乐第一次报价335亿美元,被惠普无情地拒绝了,施乐不死心,第二年把价格提高到350亿美元,但还是被惠普拒绝了。

从理论上讲,施乐是全球最大的办公设备制造商,我们现在用的很多打印机、复印机都是施乐制造的。而惠普是全世界最大的IT企业之一,直到两年前它还是全世界最大的电脑生产商,只不过之后被中国的联想集团超越了。所以施乐收购惠普本应该是强强联合、皆大欢喜的好事,可是为什么双方都能挣钱的生意,却做不成呢?

对此惠普董事会主席有一个说明。他们认为,第一:是因为施乐对惠普的估值太低;第二,是因为施乐在收购中占了太多的便宜。所以惠普不同意。

虽然表面上看是双方价格谈不拢,但实质上是因为信息不对称。什么是信息不对称呢?这就是我今天讲的重点。

所谓的信息不对称是指一方拥有另一方所没有的信息,或者一方拥有信息优势,或私人信息。我们经常说的“买的不如卖的精”,就是一种典型的信息不对称。

思想晚餐

已完成:30% //////////

从“对称的知情”到“对等的无知”

根据信息分布我们可以分三种情况讨论:

第一种情况,信息完全对称,这是最好的。比如如果施乐知道自己收购惠普之后的收益是400亿美元,惠普也知道这件事,就是对称信息。

那惠普企业本身值多少呢?假设值360亿美元,惠普知道这个,施乐也知道。那在双方都信息对称的情况下,事情就很好办了。一边是360亿美元,一边是400亿美元,取一个中间值380亿美元,双方肯定可以成交,而且双方赚到的钱都是一样多的,都赚了20亿。所以信息对称就会产生非常简单、有效率的交易。

这背后蕴含的就是所谓的科斯定理,即只要双方的产权清晰,信息对称,交易费用足够低,市场就总是能够达成有效率的交易。简单来讲,就是市场上没有傻子,只要都能挣钱,大家肯定都会干。

而它背后想表达的比较深刻的意思是:因为自愿的市场交易总是能够实现多赢或共赢,所以在大多数情况下不需要政府干预,市场也能够自动实现资源的最优配置,这是一个非常重要的洞见。

科斯在1991年获得了诺贝尔经济学奖,下图就是这位先生。看生卒年龄他活了103岁,所以有位中国经济学家开玩笑说,研究经济学最幸福,不仅可以得诺贝尔奖,还可以长寿。

Ronald Coase (1910-2013)

虽然科斯定理很强大、很有用,但是很遗憾,信息完全对称的情况毕竟是少数,大多数时候并没有这么好的运气。

第二种情况就是信息不对称。

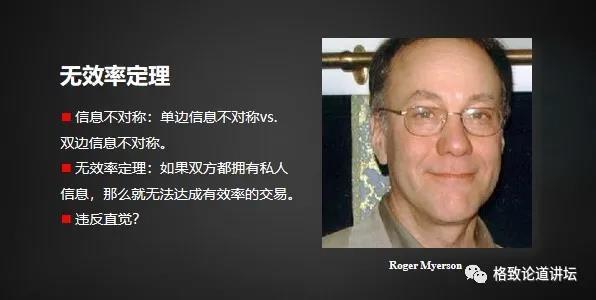

信息不对称又分为两种类型:第一种是单边信息不对称,即一方拥有另一方所没有的信息。第二种则是每一方都拥有私人信息,比如我知道你不知道的信息,你也知道我不知道的信息,这叫双边信息不对称,是需要关注的重点。

在双边信息不对称情况下会发生什么?芝加哥大学经济学家梅尔森和他的合作者研究发现,在这种情况下,有效率的交易是无法达成的,即所谓的无效率定理。

无效率定理是梅尔森2007年获得诺贝尔经济学奖的主要原因之一,这个定理听上去稍微有点反直觉。如果说一方拥有另一方没有的信息容易导致交易失败,可以理解。但为什么双方都拥有更多信息时,反而会使得交易不可能达成呢?

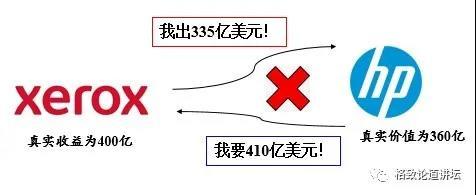

举个例子,回到刚才施乐收购惠普的案例。假设施乐和惠普现在处于双边信息不对称的情况,施乐知道收购成功之后会带来400亿美元的收益,但是惠普不知道。反过来惠普知道自己企业的真实价值是360亿美元,但是施乐不知道,这就叫双边信息不对称。

在这样一场博弈过程中,它们开始谈判。从最优策略出发,施乐肯定会极大地谎报或者低报自己收购的收益,比如本来能挣400亿,它会告诉惠普最多挣340亿,所以出价不可能超过340亿,于是它第一次报价335亿。

而且它绝对不会提高自己的价格,高报自己的收益,因为如果它一旦高报了自己收益,或者如实说自己的收益就是400亿,后面就会很被动,再提高价格就会亏。并且从博弈论的角度来说,如果你的对手说他只能挣400亿,他就算说了真话你也不会信。

再从惠普的角度讲,它明明知道自己真实的价值是360亿,但是它也不会承认,它会说自己的企业很有前景,所以要410亿。

所以在这个过程中,因为双方信息不对称,每一方都有自己的策略性行为,从而导致卖方的出价远远高于买方的出价,导致本来双方都能挣钱的生意却做不成。

背后的原因是什么呢?即在双边信息不对称条件下,每一方都想利用信息不对称提高自己的利润并压低对方的利润,当双方所期望的利润之和超过了实际可能分配的总利润时,有效的交易就无法达成了。

那有没有什么办法破解信息不对称呢?比方找一个第三方评估机构行不行?不行。因为对于这样的跨国公司来说,虽然它的固定资产、金融证券等东西好评估,但是像品牌声誉等无形资产就很难做出客观评价,只能做主观评价。

而且关键的是,对于收购来说最大的难题是收购之后的收益,而这又取决于收购之后双方文化的整合程度、管理层的调整以及市场行情。但这些因素全都充满了不确定性,任何一家第三方评估公司都无法准确地评估它。

刚才说的可能有点抽象,那再讲一个分钱游戏举例。假如你有100块钱要跟同桌分,你们每个人都在纸上悄悄地写下自己想得到的份额,然后两人公布自己写的数字。如果加在一起不超过100,就可以拿到自己写下的数字所对应的份额。但如果两人加在一起的数字超过了100,那就一分钱都得不到。

有人觉得这个游戏很简单,认为两个人都写50不就既得到了公平,又得到了效率吗?这太理想了。

说实话,我在大学教了十几年博弈论,每次上课做这个实验,总有一半的人得不到一分钱,因为每个人都不想吃亏。

第一,凭什么你拿的钱比我多?如果我让一步写30,在均衡条件下你就应该写70,那凭什么你拿70,我就应该拿30呢?

第二,如果我在这次博弈中让步了,是不是又要在其他的博弈中继续让步?所以示弱可能是一种不好的信号,没有人愿意吃亏。这导致大家一分钱都拿不到。

这样的零和博弈非常类似于一种囚徒困境。囚徒困境是博弈论中最著名的一个术语,意思是在信息不对称的条件下,每个人都想最大化自己的利益,结果导致总体利益最小化。

关键是即便每个人都知道这样的行为可能会导致集体利益最小化,也没有任何办法可以改变这个格局,这才悲哀。

回到一开始的问题,波士顿为什么没有中美直飞的航班呢?对于这个问题可能仁者见仁,智者见智。我了解到的信息,是因为双方在人流方面形成了双边信息不对称。

比如一方认为客流量会比较稳定,应该扩建机场、增加航班;但另一方可能不这么认为,它觉得客流量没有想象得那么多,人流量也没有那么稳定,所以不同意增加航班。中美双方各有各的算盘,各有各的信息,从而使得这样一个本来可以挣钱的生意无法做成。

为此我还特意问了民航局的同志,他们说确实是因为双方对客流的判断形成了一定的分歧,所以没有达成一致的协议。

刚才我们讨论了两种信息的情况,一种是信息完全对称,一种是信息不对称。现在考虑第三种情况,假设双方没有掌握那么多信息,即双方的信息更少了,那么情况是变得更好了,还是更糟了?

如果说第一种信息完全对称的情况属于对等的知情的话,那么第二种双边信息不对称的情况就是不对等的知情,而第三种情况就是对等的无知。

在施乐收购惠普的过程中,假设施乐并不知道自己真实确切的收益,只知道自己的收益在380到420亿美元之间,惠普知道这个信息。但惠普不知道自己的企业真实价值是多少,只知道它的区间是在350到390亿美元之间,施乐也知道这个真实信息。那么在这里就是双方都知道更少的信息,但是双方之间是对称的,是平等的无知。

那在这种情况下,交易是不是更难达成了?不是,更容易达成了。

因为只要任何一方提出380亿美元的价格,就很容易成交。380亿对于施乐来说是收益的底线,它稳赚不赔,所以会同意。而惠普也会同意,因为它的平均价值在350到390亿美元之间,所以如果以380亿美元成交,它平均还能挣10亿美元。

总而言之,在这种对等的无知的情况下,双方总是可以找到一个,对双方而言都有利可图的价格,从而使得有效的交易达成。

思想晚餐

已完成:70% //////////

无知之幕:无知才是真正的正义

那么,如果要排序的话,毫无疑问最好的情况是对等的知情,但是这种情况现实中很少出现。如果不能实现最优,次优的就是对等的无知,也就是双方都不知道更多的信息,而最差的情况就是不对等的知情。

简单地说,就是在交易过程中要么双方都知道所有的关键信息,要么双方什么都不知道。最糟糕的就是有人知道,有人不知道。这就能得到一个重要结论——平等的无知,胜过不对等的知情。

如果把信息看作是一种资源,其实这种资源和其他所有资源一样,都是不患寡而患不均。

在大数据时代,信息数据已经成为最重要的生产要素之一,大家往往过于关注物质财富和财产分配的不平等,而忽略了信息分配的不平等。其实信息分配的不平等有时候更重要,它不仅能影响我们的交易、生活,甚至能影响人的基本权利。

二十世纪美国最有名的政治哲学家、哈佛大学教授约翰·罗尔斯有本非常有名的书《正义论》,其中他提出一个非常重要的名词——无知之幕。即所有人前面都有一块大屏幕,我们都看不到未来,未来对于我们都是未知的。

在罗尔斯看来,平等的无知才是一种公平。因为人们躲在无知之幕之后做出的决策才真正符合正义的原则。

为了理解,我设定一个情境举例。如果你有孩子今年要参加高考,你同不同意给高考特长生加分?

因为这是重大决策,所以需要大家的意见达成一致,但我可以肯定,大家绝对无法形成一致意见。因为每个人都有孩子,都知道自己的孩子有没有文艺特长、体育特长,但不知道别人的孩子怎么样,这就是双边信息不对称。

在这种情况下,如果你的孩子有文艺或者体育特长,你会坚决要求加分,越多越好。但是如果你的孩子没有文艺和体育特长,你就会坚决反对加分,这样就无法形成一致的意见。所以,知道更多信息并不会更好。

但假设现在不是由家长投票,而是由大学生,甚至高中生来投票,他们很可能很快会形成一致意见,那就是给予特长生适当的加分。为什么?因为他们不知道自己孩子将来有没有特长。

如果他有特长,现在反对加分就等于损害自己利益,但如果同意大幅度加分,万一将来他们的孩子没有特长,也是损害了自己利益,所以最保守的办法就是允许适当加分。

在无知之幕前,因为每个人都不知道未来的状况、运气的好坏,所以恰恰可能会特别照顾那些运气最糟糕的人。换句话说,就是人们在无知之幕情况下,会努力寻找一种能够保护最弱势和运气最差人群的方案,这就是所谓的最大最小原则。

思想晚餐

已完成:80% //////////

面对信息不对称,更应该坦诚相见

美国著名投资大师、全世界最赚钱的桥水基金的创始人瑞·达利欧写了一本书《原则》,在这本书里,达利欧披露了成功最重要的秘诀就是极度求真和极度透明。因为只有极度求真和极度透明才能披露真实信息,才能了解对方的需求,才能够真正达成一致,从而取得共赢。

对于真正的智者来说,透明是最强大的力量,而真诚是唯一的道路,这就是所谓的大道至简。

那现实中,我们怎么才能回到信息对称的情况,让有利可图的交易实现呢?

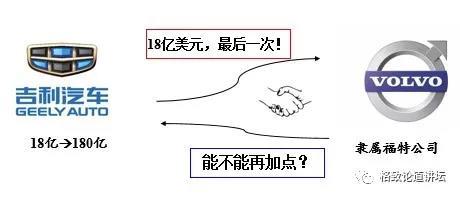

讲一个成功的案例。2010年中国民营企业吉利汽车想收购福特汽车下面的沃尔沃,开价18亿美元。福特问能不能再加一点,因为沃尔沃也是很值钱的品牌。

对此,吉利没有留一手,但也没有说这就是它的底牌,而是提供了大量的数据证明,这的确是它能产生的最高收益,如果再出高价就买亏了,所以福特被说服了。这就是一个成功的并购。而10年前的18亿美元,现在已经值180亿了。

这个例子再次说明,在谈判的过程中不要老想着利用信息不对称去赚对方的便宜,这是小生意。真正的大生意是让双方都能挣到钱,这叫做格局。

讲到这里,我做一个简单的总结,主要有以下几点:

第一,双边信息不对称可能会导致本来能够挣钱的生意做不成,因为大家都想利用信息不对称提高自己的利润,挤压对方的利润,结果使得双方期望的利润之和超过了可分配的利润。

第二,对等的无知胜过不对等的知情,信息并不是越多越好,信息也不是越少越糟。

第三,面对信息不对称,要想做成有价值的生意,就应该坦诚相见。所谓大道至简,方得始终。

最后我想提醒大家,我们不仅要关注财产公平,也要关注信息公平,尤其是在数字经济时代这一点尤为重要。如果大家对博弈论和信息学感兴趣,也可以看看我的新书《一切皆契约》,讲述真实世界中的博弈与决策。

谢谢大家!

B站视频链接:

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号